Ampio sostegno agli obiettivi generali della SFDR (Sustainable Finance Disclosure Regulation), ma opinioni discordanti riguardo alla misura in cui il regolamento ha raggiunto tali obiettivi durante i suoi primi tre anni di attuazione. È quanto emerge dal documento che sintetizza le risposte dei partecipanti alla consultazione (rivolta solo agli esperti del settore) sulla SFDR lanciata nel settembre 2023 dalla Commissione europea. Per il 77% dei rispondenti, infatti, ci sono ancora diversi limiti che ostacolano l’efficacia della normativa europea che istituisce un sistema di classificazione dei fondi ESG e che stabilisce le regole di divulgazione sui prodotti sostenibili. La mancanza di chiarezza giuridica sui concetti chiave, la rilevanza limitata di alcuni obblighi di divulgazione e le questioni legate alla disponibilità dei dati sono solo alcuni di essi.

Dall’altra parte, però, l’89% riconosce che l’obiettivo di rafforzare la trasparenza attraverso l’informativa relativa alla sostenibilità nel settore dei servizi finanziari è ancora attuale, mentre il 94% concorda sul fatto che un framework di informativa europeo è più efficace rispetto a misure nazionali frammentate.

In generale, tornando alle criticità, diversi stakeholder individuano problemi con le interazioni tra la SFDR e la tassonomia dell’UE, la direttiva sul reporting di sostenibilità aziendale (CSRD), le norme sulla sostenibilità ai sensi della MiFID II e la normativa sul clima dell’UE. Molti esprimono preoccupazione, in particolare, per una potenziale sovrapposizione tra i requisiti di trasparenza sui principali impatti negativi (PAI) previsti dalla SFDR e gli obblighi di rendicontazione previsti dalla CSRD.

Inoltre, per il 70% dei rispondenti la sola informativa non è sufficiente per combattere il greenwashing e rendere più trasparente il panorama europeo dei fondi sostenibili: servirebbe, invece, anche un sistema di categorizzazione volontario regolamentato a livello UE.

Infine, non è emersa nessuna preferenza chiara per uno dei due approcci proposti dalla Commissione, ovvero: un sistema di “labeling” diverso dalle categorie articolo 8 e 9, o il mantenimento dei criteri esistenti in ambito SFDR.

Vediamo di seguito più in dettaglio i risultati emersi dal feedback alla consultazione, cui hanno risposto 324 tra organizzazioni e individui.

Panoramica degli stakeholder che hanno risposto

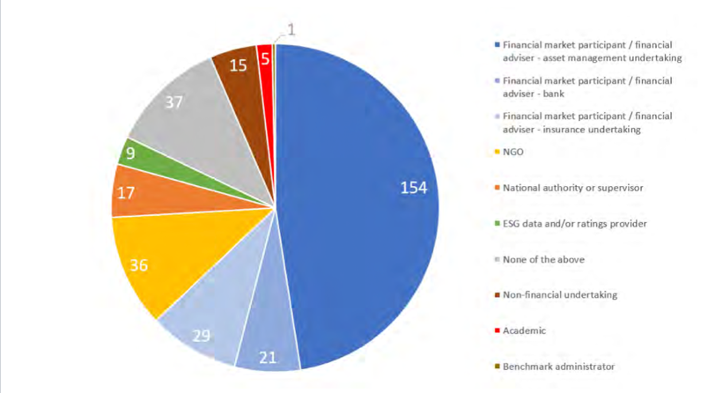

I partecipanti ai mercati finanziari (FMP) e i consulenti finanziari costituiscono il gruppo più consistente (63%), composto principalmente da asset manager (75%), compagnie di assicurazione (14%) e banche (10%). La seconda categoria più numerosa, invece, coinvolge le ONG (11%). Per quanto riguarda la provenienza geografica, il campione più rappresentativo appartiene all’UE (52%), con Francia, Germania, Belgio, Spagna e Lussemburgo in testa, mentre il 19% da Paesi extra-UE.

Indice

- 1 Risultati sulle domande sui requisiti attuali della SFDR

- 2 Il nodo dell’interazione con altre norme sulla finanza sostenibile

- 3 Informativa a livello di prodotto

- 4 Maggioranza favorevole all’istituzione di un sistema di categorizzazione dei prodotti finanziari

- 5 Classificazione dei prodotti ESG: i due approcci proposti dalla Commissione

Risultati sulle domande sui requisiti attuali della SFDR

Come detto, la maggior parte dei partecipanti alla consultazione mostra un sostegno significativo (89%) agli obiettivi della SFDR, vale a dire rafforzare la trasparenza attraverso l’informativa relativa alla sostenibilità nel settore dei servizi finanziari. Allo stesso tempo, però, l’83% è concorde sul fatto che la SFDR non viene attualmente utilizzata esclusivamente come quadro di divulgazione, come previsto dal regolamento, ma anche come strumento di etichettatura e marketing (riferendosi alle classificazioni di articolo 8 e 9). Inoltre, per il 62% dei rispondenti la SFDR non sta raggiungendo il suo obiettivo specifico di rafforzare la protezione degli investitori finali, né ha reso più semplice per loro confrontare i prodotti finanziari con le dichiarazioni di sostenibilità.

I limiti principali dei requisiti attuali del regolamento evidenziati sono:

- Le informazioni richieste dalla SFDR non sono sufficientemente utili per gli investitori (84%);

- Le lacune nei dati rendono difficile la gestione degli investimenti ESG (88%) e creano incertezza giuridica (79%), presentando al contempo rischi reputazionali e di greenwashing;

- Le attuali interazioni tra i prodotti con impatto negativo (PAI) e l’informativa a livello di entità sono ancora poco chiare per il 66% dei partecipanti. In particolare, l’80% degli esperti del settore dei servizi finanziari, deve affrontare sfide metodologiche con l’obbligo di “tenere conto” dei principali indicatori di impatto negativo (PAI) stabiliti negli RTS a livello di entità per rispettare il principio DNSH (do no significant harm) a livello di prodotto;

- Interrogati sui problemi legati alla disponibilità dei dati, il 98% dei partecipanti ai mercati finanziari incontra difficoltà nel reperire dati di buona qualità, e il 53% riferisce di aver collaborato con le società partecipate per incentivare la comunicazione sui dati mancanti.

- Il 58% degli intervistati non considera proporzionati ai benefici generati i costi delle informative (si tratta di costi del personale o dei servizi di consulenza esterni).

Il nodo dell’interazione con altre norme sulla finanza sostenibile

Ai partecipanti, la Commissione ha chiesto anche il loro punto di vista sulle interazioni della SFDR con il resto del quadro sulla finanza sostenibile, tra cui la tassonomia, il regolamento sui benchmark, la CSRD e la MiFID II. A questa sezione della consultazione mirata hanno risposto complessivamente 296 intervistati. Molti rispondenti hanno evidenziato disallineamenti e incoerenze a riguardo.

Per quanto riguarda l’interazione con la tassonomia, il problema emerso riguarda la necessità di semplificare la relazione tra le definizioni di “investimento sostenibile” (fornita dalla SFDR) e di “sostenibile dal punto di vista ambientale” (presente nella tassonomia).

Relativamente all’interazione con il regolamento sui benchmark dell’UE, la maggior parte dei partecipanti ha individuato incoerenze per quanto riguarda l’informativa e gli approcci alla definizione di sostenibilità. Solo il 9% concorda sul fatto che le informazioni ESG fornite dagli amministratori di benchmark siano sufficientemente in linea con quelle richieste dalla SFDR per i prodotti che fanno riferimento a questi parametri, rispetto al 33% che è in disaccordo.

Per quanto concerne il rapporto con la CSRD, un’ampia maggioranza (76%) degli intervistati è d’accordo sul fatto che vi è spazio per razionalizzare i requisiti di informativa a livello di entità nell’ambito della SFDR e della CSRD, in particolare per quanto riguarda i futuri ESRS (European Sustainability Resporting Standards) settoriali. C’è da sottolineare, però, che diversi partecipanti hanno notato un allineamento tra gli indicatori PAI della SFDR e gli ESRS. In tanti hanno evidenziato anche che, qualora l’allineamento tra SFDR e CSRD evolvesse, le lacune attuali dei dati non verrebbero risolte, soprattutto per quegli investimenti in entità che non rientrano nell’ambito degli obblighi di rendicontazione della CSRD.

Infine, rispetto alle interazioni con la MiFID II, il 48% dei rispondenti non ritiene che le informative sui prodotti SFDR siano sufficientemente utili e comparabili da consentire ai distributori di valutare le preferenze di sostenibilità degli investitori.

Informativa a livello di prodotto

La consultazione ha raccolto il parere delle parti interessate sulle potenziali modifiche all’informativa a livello di prodotto, in particolare sulla questione se il quadro debba imporre requisiti uniformi per tutti o per alcuni prodotti finanziari (ad esempio prodotti il cui patrimonio gestito supera una determinata soglia da definire, o prodotti destinati esclusivamente a investitori al dettaglio) indipendentemente dalle loro dichiarazioni relative alla sostenibilità e se debbano essere richiesti ulteriori requisiti di informativa per i prodotti finanziari che rilasciano dichiarazioni relative alla sostenibilità. Emerge così che il 56% concorda sul fatto che l’UE dovrebbe imporre requisiti di informativa uniformi per tutti i prodotti finanziari, indipendentemente dalle loro dichiarazioni di sostenibilità. Il 31%, invece, esprime il pare opposto.

L’UE dovrebbe imporre requisiti di divulgazione per tutti i prodotti finanziari, a prescindere dalle loro dichiarazioni di sostenibilità?

Alla domanda su quali dovrebbero essere queste informazioni, la grande maggioranza degli intervistati risponde che dovrebbero essere limitate a indicatori chiave significativi (clima, diversità, diritti umani) che siano comparabili tra diversi mercati e asset class e facilmente comprensibili per gli investitori al dettaglio.

Per quanto riguarda, invece, la necessità che i prodotti con dichiarazioni di sostenibilità motivino le proprie affermazioni con informazioni aggiuntive, concorda il 55% dei rispondenti. Tra le informazioni aggiuntive considerate più rilevanti, gli obiettivi di sostenibilità, la strategia di investimento ESG, i KPI (Key performance Indicator), standard minimi di buona governance, percentuale di investimenti sostenibili e allineamento alla tassonomia, target di decarbonizzazione, percentuale di imprese che hanno un piano di transizione, esclusioni applicate, politiche di engagement/voto e PAI.

L’UE dovrebbe imporre requisiti di divulgazione aggiuntivi per i prodotti con dichiarazioni di sostenibilità?

Maggioranza favorevole all’istituzione di un sistema di categorizzazione dei prodotti finanziari

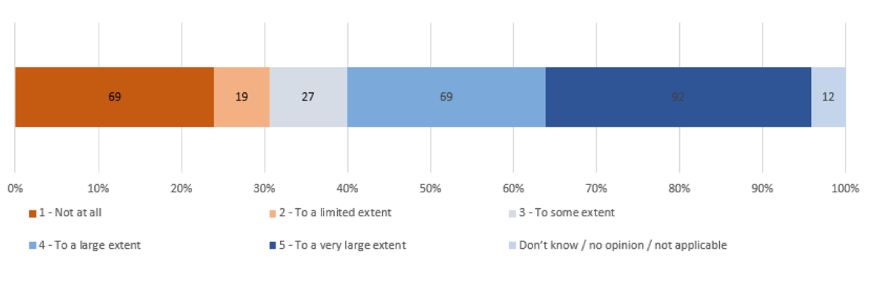

Il 72% degli stakeholder coinvolti nella consultazione pensa che non sia divulgare semplicemente informazioni sulla sostenibilità, ma sarebbe opportuno istituire anche un sistema di categorizzazione UE per i prodotti finanziari. Sebbene la distribuzione delle risposte sia simile tra i diversi gruppi, gli intervistati appartenenti ai tre settori dei servizi finanziari (assicurazioni, gestione patrimoniale e banche) hanno una visione leggermente diversa per quanto riguarda i vantaggi delle categorie di prodotti per gli investitori. Il 42% del settore assicurativo concorda sul fatto che un sistema di categorizzazione migliorerebbe la comprensione tra gli investitori professionali, rispetto al 73% nel settore della gestione patrimoniale e al 76% in quello bancario. Anche per la comprensione tra gli investitori al dettaglio, la percentuale di condivisione è solo del 50% nel settore assicurativo, rispetto all’84% e al 76% nei settori dell’asset management e bancario, rispettivamente.

Da sottolineare anche che per il 69% delle parti interessate l’introduzione di una categorizzazione dei prodotti a livello UE dovrebbe essere accompagnata da norme specifiche su come gli operatori di mercato dovrebbero etichettare i prodotti. Proprio per questo, la pubblicazione da parte dell’ESMA delle linee guida finali sull’etichettatura dei fondi ESG è decisamente importante in questo momento.

Opinioni sulla potenziale istituzione di un sistema di categorizzazione UE

Classificazione dei prodotti ESG: i due approcci proposti dalla Commissione

Rispetto alla questione dei due approcci presentati dalla Commissione in fase di consultazione, ovvero se utilizzare un sistema di categorizzazione diverso o se mantenere l’attuale classificazione dei fondi con i concetti di articolo 8 e 9, i risultati indicano una leggera preferenza per il primo approccio (50% degli stakeholder). A sostenere la prima via sono soprattutto le società di asset management, mentre il settore assicurativo è fortemente in disaccordo.

I sostenitori di un cambiamento nel processo di “labeling” dei fondi sostenibili indicano tra i vantaggi la possibilità di rappresentare categorie e strategie ESG in modo più esaustivo, denunciando l’approccio attuale come troppo limitato. A ciò si aggiunge la convinzione di molti che la classificazione in articolo 8 e 9 non sia adeguata agli investitori al dettaglio

Al contrario, chi suggerisce di mantenere la categorizzazione esistente, sottolinea che la SFDR fornisce già gli elementi necessari per le valutazioni e le informative sulla sostenibilità, esprimendo preoccupazioni sulla stabilità normativa e sui costi associati al passaggio a un sistema diverso, che verrebbe trasferito agli investitori finali.

Nonostante le opinioni divergenti sull’approccio da adottare, molti intervistati affermano che sosterrebbero un approccio ibrido che combini i concetti consolidati della SFDR con un quadro di categorizzazione volontario. Indipendentemente dall’approccio scelto, la maggior parte dei rispondenti sottolinea l’importanza che le categorie si concentrino sugli investitori al dettaglio, incorporino quadri internazionali e facciano leva sulle etichette nazionali esistenti.

Opinioni generali sui due approcci proposti tra art 8 e 9 o labeling diverso