Tensione sui prezzi, guerra in Ucraina, incertezza sulla fornitura del gas russo hanno abbassato i riflettori sul dibattito riguardante l’idrogeno, fonte energetica alla quale erano state affidate molte aspettative sulla lotta alle emissioni di gas climalteranti. Tuttavia, ci sono industrie (acciaio e fonderie, chimica, ceramica, carta e vetro) e trasporti pesanti che non hanno alternative concrete all’idrogeno per decarbonizzarsi e che dovranno sostenere pesanti investimenti di transizione per affrontare sfide economiche e tecnologiche. Queste avranno bisogno di almeno altri 70 GW di rinnovabili e 15 GW di elettrolizzatori, ma il piano italiano al momento è fermo a 5 GW di elettrolizzatori al 2030. È quanto emerge dall’Hydrogen Innovation Report 2022 redatto dall’Energy&Strategy della School of Management del Politecnico di Milano che analizza le potenzialità del mercato dell’idrogeno in Italia focalizzandosi sull’utilizzo in quei settori che risultano difficilmente elettrificabili e in alcuni segmenti dei trasporti, da quello pesante su gomma a quello navale, aereo e su rotaia per le tratte non ancora elettrificate.

“Le nostre analisi evidenziano che lo sviluppo di un mercato dell’idrogeno verde costituisce lo strumento principale per raggiungere gli obiettivi di decarbonizzazione nei settori industriali cosiddetti hard-to-abate e nel trasporto pesante”, ha dichiarato Vittorio Chiesa, direttore dell’Energy&Strategy del Politecnico di Milano, “Occorre però maggiore chiarezza a livello comunitario sulla definizione di green gas, per non rallentare le iniziative in partenza e chiarire le possibili configurazioni di produzione ammissibili, così come servono specifici strumenti di incentivazione per l’idrogeno. In Italia, in attesa del documento finale sulla Strategia Nazionale per l’idrogeno, vanno definiti chiaramente obiettivi e linee guida per raggiungere una piena decarbonizzazione: snellire gli iter autorizzativi necessari alla crescita delle rinnovabili, favorire l’installazione di nuova capacità legata agli elettrolizzatori e i progetti per applicare l’idrogeno ai settori hard-to-abate, definire le norme tecniche di sicurezza in merito a produzione, trasporto, stoccaggio e utilizzo dell’idrogeno, come previsto dal PNRR. Allo stato attuale della tecnologia e dei costi di produzione”, ha proseguito Chiesa, “senza incentivazioni o qualche forma di ‘prescrizione’ gli utilizzatori industriali hanno una scarsa convenienza economica a sostituire il metano o l’idrogeno grigio con l’idrogeno verde”.

Oggi la domanda complessiva di idrogeno in Europa si attesta sulle 8,4 Mton annue: il settore della raffinazione è il principale utilizzatore con il 49% del totale, seguito dalla produzione di ammoniaca (31%) e di metanolo (5%). La produzione annua europea, invece, si aggira attorno alle 10,5 Mton e deriva prevalentemente da impianti di reforming da gas naturale (SMR) posti nei principali siti di consumo, come le raffinerie e gli impianti di produzione di ammoniaca. L’Italia è il quinto Paese europeo per consumo di idrogeno, con circa 0,6 Mton: più del 70% della domanda viene dalla raffinazione, circa il 14% dal settore dell’ammoniaca e il resto dalla rimanente industria chimica. Dal punto di vista tecnologico, per questi comparti non esistono particolari vincoli al passaggio all’idrogeno blu o verde.

Ma a quali livelli di prezzo delle emissioni di anidride carbonica sarebbe equivalente adottare idrogeno blu e verde al posto dell’attuale idrogeno grigio? Nel caso dell’idrogeno blu, il costo della CO2 evitata è pari a 100 o 111 euro per tonnellata di CO2, a seconda che si consideri una percentuale di cattura delle emissioni rispettivamente del 50% o 90%. Questi valori si avvicinano molto all’attuale costo della CO2 sul mercato ETS, che nei primi mesi del 2022 ha superato il valore di 90 euro a tonnellata di CO2. Nel caso invece dell’idrogeno verde, il costo della CO2 evitata cresce notevolmente, arrivando fino a 900 euro per tonnellata di CO2. Valori al momento “fuori scala”, nonostante la corsa del mercato del CO2 dell’ultimo anno.

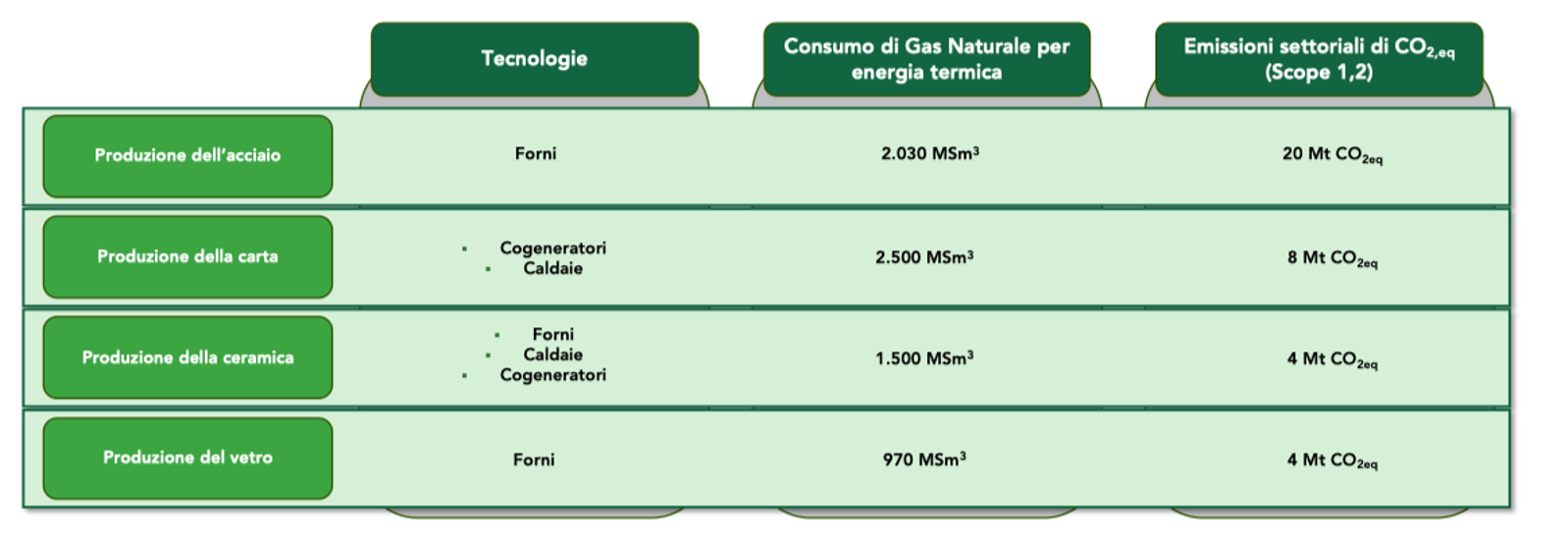

Sono stati quindi indagati alcuni settori industriali hard-to-abate che potrebbero adottare l’idrogeno verde come vettore energetico al posto del gas naturale per il soddisfacimento dei consumi termici, qualora l’elettrificazione diretta risultasse difficilmente percorribile. Per tutte le tecnologie prese in considerazione, cogeneratori a motore alternativo, cogeneratori a turbina, forni e caldaie, l’attuale parco installato risulta già in grado di sopportare una quota di idrogeno in miscela fino al 20%, ma solamente le caldaie sono pronte per essere alimentate al 100% con idrogeno, i cogeneratori ancora no. In più, un taglio significativo delle emissioni di CO2 si raggiunge solo nel caso di completa sostituzione del gas naturale, con una conseguente domanda di idrogeno verde nell’ordine delle centinaia di kton all’anno.

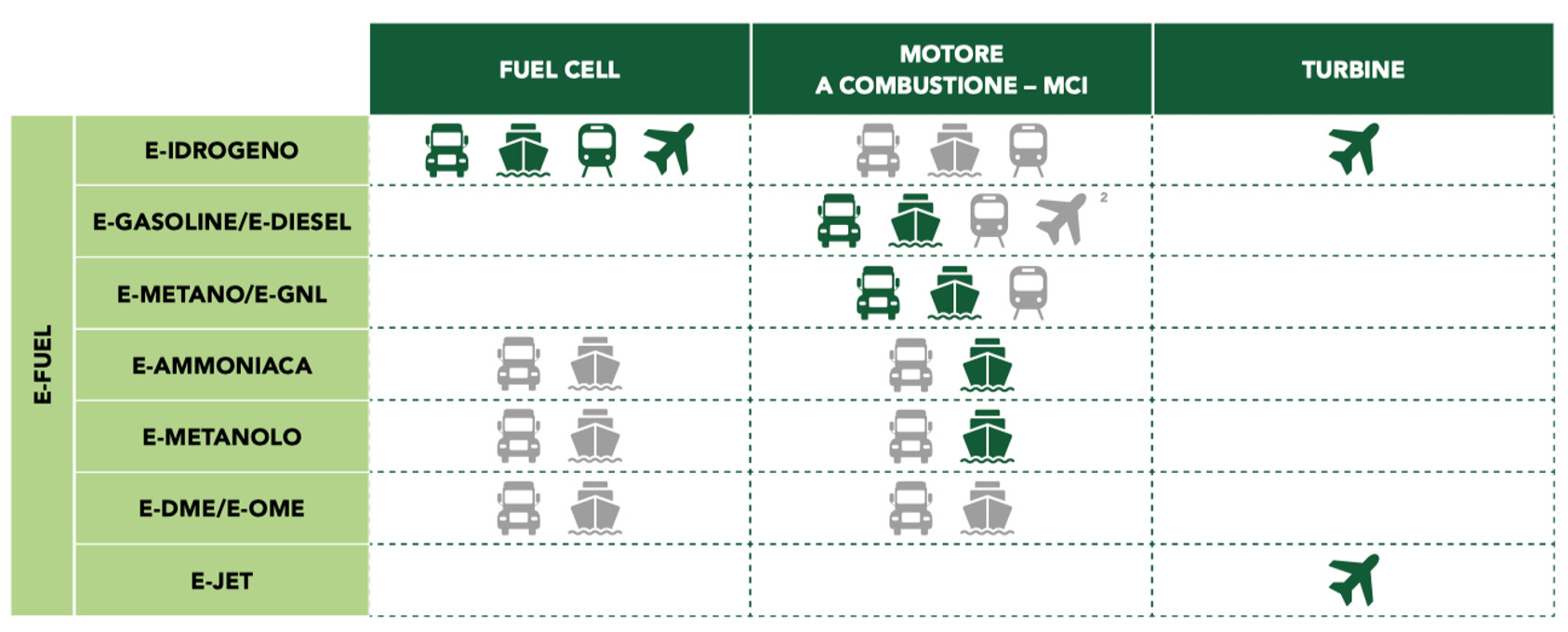

Lo studio analizza anche alcuni settori dei trasporti caratterizzati da lunghe percorrenze e da grandi quantità di materiali o persone caricate, dove l’elettrificazione non è tecnologicamente perseguibile per l’eccessivo peso delle batterie: trasporto pesante su gomma, trasporto aereo, navale e su rotaia nel caso di linee non elettrificate. In Europa, i trasporti sono il secondo comparto industriale in termini di emissioni di GHG, con circa 950 Mton di CO2eq (23% del totale) e il primo per consumo energetico, con circa 290 Mtep (31% del totale). I settori presi in esame emettono il 30% delle emissioni totali di GHG nel comparto.

Tuttavia, l’introduzione dell’idrogeno e di altri carburanti di sintesi prodotti a partire da esso, come ammoniaca o metanolo, è ancora a uno stato embrionale per motivi tecnologici (efficienza di tutto il processo, dalla produzione di idrogeno al consumo finale), infrastrutturali (mancanza di un network di refilling stations nei possibili punti di consumo) ed economici (attuali costi di produzione dell’idrogeno verde). Nel trasporto pesante su gomma, le iniziative più promettenti relativamente agli e-fuels riguardano l’adozione di e-Idrogeno nelle Fuel Cell oppure di e-Diesel ed e-Metano/e-GNL negli attuali motori MCI. Nel trasporto navale si evidenzia maggior attività di ricerca per l’uso di e-Idrogeno nelle Fuel Cell oppure l’adozione di e-Diesel, e-Metano/e-GNL, e-Ammoniaca ed e-Metanolo negli attuali propulsori, o attraverso lo sviluppo di motori di nuova generazione. Il trasporto aereo vede iniziative di decarbonizzazione più limitate, almeno nel breve periodo, mentre nel medio-lungo termine si guarda con interesse all’e-Idrogeno nelle Fuel Cell e nelle turbine (insieme all’e-Jet). Infine, il trasporto su rotaia nelle tratte non ancora elettrificate, dove le iniziative si sono concentrate solo sull’adozione di e-Idrogeno in Fuel Cell.

Indice

Le policy di sviluppo per la filiera dell’idrogeno in Europa

Dei 40 GW di elettrolizzatori previsti dalla Commissione Europa al 2030, circa il 65% dovrebbe arrivare da Italia, Olanda, Germania, Spagna, Portogallo e soprattutto Francia, che con i suoi 6,5 GW, sarà la capofila per la produzione di idrogeno da elettrolisi sfruttando il basso tasso emissivo della propria rete elettrica.

Tutti i Paesi hanno già definito gli investimenti da realizzare entro il 2030 per favorire lo sviluppo della filiera dell’idrogeno, destinati in modo trasversale a ogni componente: tecnologie per la produzione, tecnologie o progetti per la penetrazione nei settori hard-to-abate, attività di ricerca e sviluppo, studi di fattibilità per impianti di trasporto e distribuzione.

L’aggiornamento della mappatura a livello europeo delle installazioni annunciate o pianificate di impianti per la produzione di idrogeno a basso impatto ambientale mostra come la Germania sia il primo Paese in termini numerici, mentre per capacità è la Spagna a occupare il primo posto con circa 70 GW di idrogeno verde, seguita dalla Gran Bretagna (circa 22 GW di capacità, dove però l’80% sarà idrogeno blu). A parte il caso dello UK, la maggior parte della produzione è stata pianificata mediante elettrolizzatori integrati con rinnovabili dedicate, con una certa prevalenza per gli impianti eolici offshore.

Quale sarà il potenziale di mercato dei settori hard-to-abate in Italia?

Infine, è stato valutato il potenziale di mercato legato allo sviluppo della filiera dell’idrogeno per i settori hard-to-abate in Italia, in particolare le industrie dell’acciaio, della carta, del vetro e della ceramica. L’attuale domanda annua di 0,51 Mton, legata alle raffinerie e alla produzione di ammonica, se fosse coperta da idrogeno verde si tradurrebbe in un fabbisogno addizionale di energia rinnovabile pari a circa 29,6 TWh. Nell’ipotesi di rispettare il solo vincolo di addizionalità, questo comporterebbe almeno 16,4 GW di nuova capacità rinnovabile, valore che salirebbe notevolmente nel caso si rispettasse anche il vicolo di contemporaneità. Si determinerebbe inoltre la necessità di prevedere nuova capacità di elettrolizzatori compresa tra 3,7 GW, nel caso di funzionamento a pieno carico (8.000 ore equivalenti), e circa 9 GW nel caso di funzionamento a 3.300 ore annue.

Per la valutazione dei consumi di idrogeno verde legati ai settori industriali hard-to-abate che attualmente non utilizzano idrogeno, ma che potrebbero in futuro adottare l’idrogeno verde come vettore di energia termica, sono stati identificati differenti scenari di blend idrogeno verde e-gas naturale pari rispettivamente al 10%, 20% e 100% in volume. Il caso di blend al 100% (l’unico che darebbe un contributo significativo all’abbattimento delle emissioni) determinerebbe un consumo complessivo addizionale di idrogeno verde pari a circa 2 Mton l’anno e consumi ulteriori di energia elettrica rinnovabile pari a circa 117 TWh, che potrebbero essere coperti da 64,9 GW di nuova capacità rinnovabile nell’ipotesi di rispettare il solo vincolo di addizionalità. A livello di elettrolizzatori, la nuova capacità necessaria per produrre questi volumi di idrogeno sarebbe compresa tra 14,6 GW, nel caso di funzionamento a pieno carico (8.000 ore equivalenti), e 35,4 GW nel caso di funzionamento a 3.300 ore annue equivalenti.