Nonostante qualche ventata contraria, l’interesse per i fondi ESG non si sta smorzando. Anzi tutto il contrario: c’è una crescente tendenza ad allineare i propri portafogli a strategie che integrano le questioni climatiche e ambientali. Parola di chi ha il polso della situazione, ossia MSCI, leader incontrastato nel settore degli indici e in particolare di quelli ESG. Il provider si trova ad affrontare una doppia richiesta da parte dei propri clienti: quella di indici ESG sempre più specifici e quella di potere personalizzare maggiormente i parametri di riferimento con soluzioni custom. Un’esigenza a cui MSCI ha risposto con il lancio dello strumento MSCI Index Builder, che permette agli investitori di creare soluzioni su misura.

“Nei primi 4 mesi del 2024 abbiamo registrato flussi netti positivi per 11 miliardi di dollari relativi ai fondi legati ai nostri indici azionari ESG, dove siamo leader di mercato con una quota del 45%. Quello che notiamo” osserva Matteo Lanza, executive director index client coverage di MSCI, “è che c’è ancora un forte interesse per i prodotti sostenibili, anche se negli ultimi tre anni il tasso di crescita ha registrato un certo rallentamento. Siamo passati da un tasso di incremento (CAGR) dell’85% degli ultimi 5 anni delle masse azionarie gestite con un benchmark ESG a un aumento medio del 30% negli ultimi tre anni”.

Nel complesso il totale degli asset collegati a indici MSCI ESG o climatici ha raggiunto gli 856 miliardi di dollari statunitensi considerando istituzionali, retail e ETF (dati a dicembre 2023). Di questo la parte del leone la fanno gli indici passivi non ETF (60%), mentre gli ETF sono il 31% (269 miliardi di dollari di AUM) e i fondi attivi appena il 9%. E se nel 2015 avevamo solo 27 ETF con masse per 2,1 miliardi, a oggi siamo a 487 prodotti con 269,2 miliardi di AUM.

Indice

I tre approcci di costruzione degli indici di MSCI

Ma come sono strutturati gli indici ESG di MSCI? Oltre ad essere suddivisi per aree geografiche di provenienza degli emittenti e per asset class (azionari e obbligazionari), gli indici ESG di MSCI si distinguono anche per essere basati su approcci differenti. Vi sono quelli che seguono una strategia definita di “Screen”, cioè che prevedono esclusioni, ad esempio, di società attive nel settore dei combustibili fossili o del tabacco. La seconda tipologia è quella degli indici che seguono un approccio di “Integration”, che rappresentano ovvero strategie diversificate che integrano dati ESG (ad esempio rating) in indici più ampi. Infine, gli indici “Target” sono progettati per affrontare uno specifico tema ESG in un’esposizione più mirata. Quest’ultima categoria è quella su cui MSCI si è concentrato di più negli ultimi cinque anni, puntando a creare soluzioni sempre più personalizzate, anche in partnership con Bloomberg (ne è un esempio il Bloomberg MSCI Green Bonds).

Per quanto riguarda la categoria Integration, vi sono diversi approcci utilizzati da MSCI. Ad esempio, per l’MSCI ESG Leaders viene selezionato il 50% dei settori “best performers” sul fronte ESG, mentre per MSCI SRI, invece, viene incluso solo il 25% dei top performers sul piano ESG.

L’MSCI Index Builder

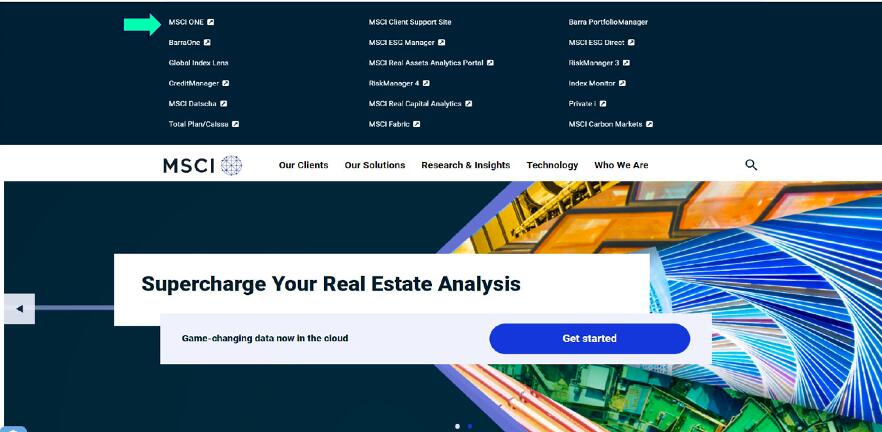

In questo panorama si inserisce il nuovo strumento di personalizzazione dei portafogli che si trova nell’ambito della piattaforma MSCI ONE, la quale offre tre applicazioni – Risk Insights, Climate Solutions e Institutional Client-Designed Indexes – per aiutare i clienti a visualizzare le esposizioni ed esplorare opportunità e scenari. L’Institutional Client-Designed Indexes, in particolare, è stato sviluppato per soddisfare le esigenze degli investitori, sempre più complesse e desiderose di ricevere soluzioni progettate su misura. Con questo strumento, i clienti di MSCI hanno la possibilità di personalizzare qualsiasi indice del provider, inclusi gli indici di capitalizzazione di mercato, i tematici, gli ESG e i climatici, per incorporare benchmark o requisiti di portafoglio specifici del cliente. Tali indici costruiti ad hoc sono progettati con la stessa rigorosa metodologia di calcolo e monitoraggio che MSCI riserva agli indici principali.

Come funziona, in sintesi, lo strumento? Gli investitori definiscono le proprie esigenze e requisiti relativi agli indici. MSCI, poi, incorpora tali requisiti nei criteri di progettazione degli indici, generando potenzialmente diversi nuovi indici. Dopo questa fase, gli investitori esaminano i risultati e decidono quale indice soddisfa meglio le loro esigenze.

In figura il portale da cui si avvia il processo di personalizzazione dell’indice (disponibile a questo link).

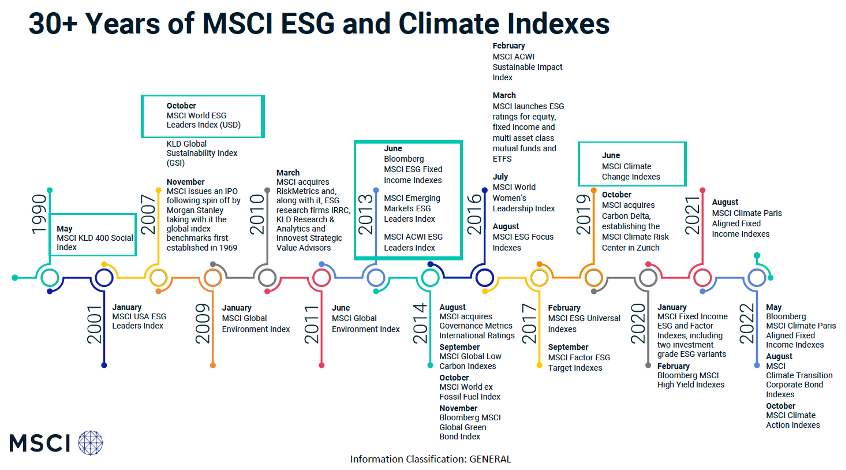

Ben 30 anni di storia di indici ESG alle spalle

La possibilità di personalizzare e adattare il proprio indice di rifermento è l’ultimo step di un percorso che è iniziato all’inizio degli anni ’90. La storia degli indici ESG e climatici di MSCI si avvia, infatti, più di 30 anni fa, quando il fornitore leader di strumenti e servizi di supporto decisionale critico per la comunità degli investitori ha lanciato sul mercato l’MSCI KLD 400 Social Index. Ma è solo da 10 anni circa che la diffusione di questo tipo di indici ha subito un’importante accelerazione, in linea con la crescita dell’interesse della comunità globale per le questioni ambientali, sociali e riferite alla governance. Oggi MSCI offre oltre 3.900 indici ESG azionari e obbligazionari (dati a dicembre 2023) per fornire agli investitori strumenti efficaci e trasparenti per integrare considerazioni ESG o climatiche nel loro processo di investimento e nei loro portafogli.