L’appetito degli investitori per le obbligazioni societarie ESG si è raffreddato nel 2023 e le emissioni delle aziende del settore delle utilities e di quello immobiliare dell’UE, storicamente i due principali contributori settoriali del mercato, sono diminuite drasticamente. Tuttavia, secondo Scope Ratings, principale agenzia di rating del credito in Europa, nel 2024 ci sarà una moderata ripresa dei volumi complessivi.

Tale ottimismo nasce dall’osservazione dell’andamento delle nuove obbligazioni societarie internazionali europee legate ai fattori ESG, che hanno visto una crescita (su base annua) in termini di emissioni pari al 25% nel gennaio 2024. Come sottolinea Scope Ratings nell’approfondimento “Europe ESG corporate bonds: pick-up expected in 2024” (consultabile qui), le emissioni di questi bond hanno così raggiunto l’equivalente di 24 miliardi di dollari lo scorso anno. Ciononostante, i flussi legati ai criteri ESG non sono stati in grado di tenere il passo con l’offerta dilagante nel mercato obbligazionario, nel complesso spinta dal rally dei rendimenti e degli spread: le emissioni societarie europee (non ESG) sono aumentate del 47% su base annua a gennaio.

Indice

Il mercato delle obbligazioni societarie ESG dell’UE nel 2023

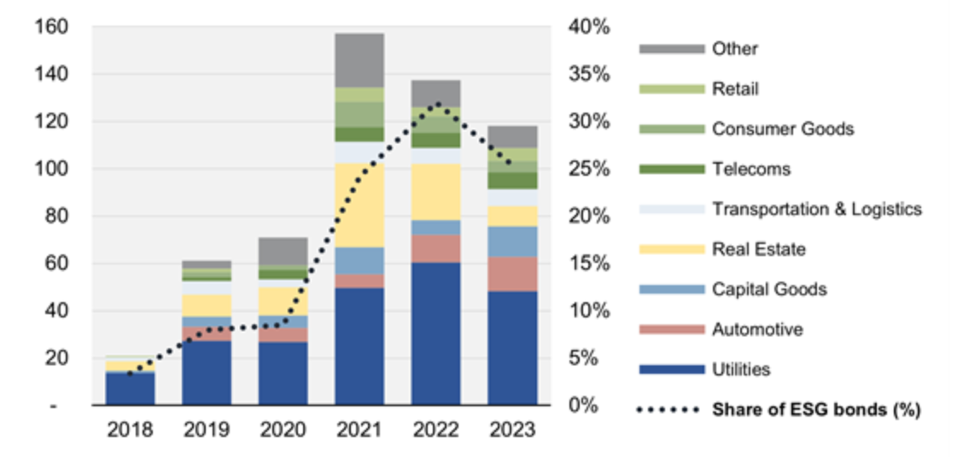

Analizzando il mercato delle obbligazioni societarie ESG nel 2023, Scope Ratings nota un calo del 15% nei volumi, tanto che le emissioni sono scese a circa 120 miliardi di euro, mentre l’emissione obbligazionaria complessiva è aumentata del 7%. Inoltre, a fine 2023 le obbligazioni societarie europee legate ai fattori ESG rappresentavano il 25% di tutte le obbligazioni societarie non finanziarie europee emesse, rispetto al 32% nel 2022.

Obbligazioni societarie ESG europee in volume (miliardi di euro) e settore per azione (%) delle emissioni totali

I fattori chiave che hanno causato il calo del 2023 sono stati il crollo delle emissioni del settore immobiliare, grande emittente di obbligazioni con etichetta ESG, e il declino delle obbligazioni legate alla sostenibilità (Sustainability-linked Bond).

Dal lato degli investitori, i timori di greenwashing hanno portato a una minore domanda di obbligazioni ESG nel 2023, ma anche alla diminuzione dei vantaggi in termini di rendimento. Infatti, le preoccupazioni di greenwashing, soprattutto per le obbligazioni legate alla sostenibilità, hanno portato alla scomparsa di un significativo greenium (rendimento che gli investitori sarebbero disposti a sacrificare per convertire il proprio investimento obbligazionario tradizionale in un investimento sostenibile).

Emissioni di obbligazioni societarie non finanziarie legate ai fattori ESG per regione (miliardi di euro)

Tra i principali emittenti europei di obbligazioni ESG nel 2023 Scope Rating riporta anche Eni, che con 3,8 miliardi è la terza per volumi di emissioni dopo la francese Engie (6 miliardi di euro) e la tedesca Volkswagen (5,7 miliardi). Tra i principali emittenti di gennaio 2024, invece, figura Enel con 1,75 miliardi di euro.

I green bond reggono in Europa nel 2023

Tra i segmenti obbligazionari ESG, l’emissione di green bond è rimasta stabile nel 2023 (due terzi delle emissioni complessive dell’anno), mentre tutte le altre tipologie sono diminuite, in particolare le obbligazioni legate alla sostenibilità. Per Scope Ratings ciò può essere in parte dovuto alle politiche di diversi paesi che hanno creato incentivi per i green bond aziendali. In termini assoluti, l’emissione di green bond in Europa è rimasta stabile a 80 miliardi di euro.

I green bond, in particolare, beneficiano di un quadro normativo favorevole dati i continui sforzi per standardizzare e migliorare la trasparenza nel mercato. In Europa, ad esempio, a novembre 2023 è stato pubblicato lo standard UE sui green bond.

Guardando alle tipologie specifiche di obbligazioni ESG in Europa, Scope Ratings rileva che soprattutto i Sustainability-linked Bond (obbligazioni societarie le cui cedole sono collegate a indicatori chiave di performance KPI che monitorano gli obiettivi ESG) sono progressivamente diminuiti, passando dal 36% del 2021 al 28% del 2023.

Obbligazioni societarie ESG europee per tipologia (%)

A pesare sui Sustainability-linked Bond è stato soprattutto l’aumento del rischio di greenwashing legato al fatto che la scelta degli obiettivi ESG da finanziare è troppo arbitraria e spesso “fuori strada” (fonte Bloomberg NEF, novembre 2023).

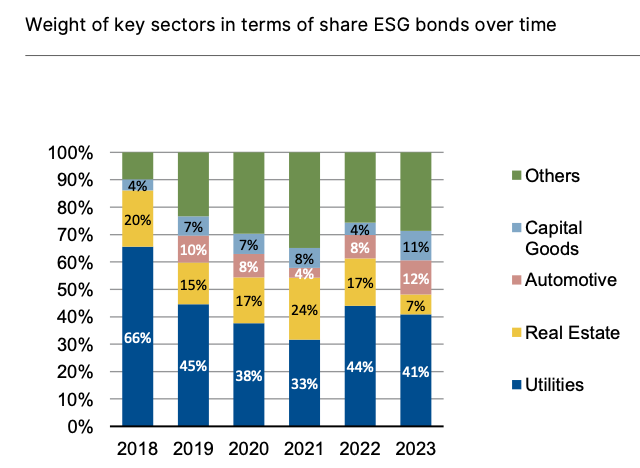

Il calo delle emissioni ESG nel settore immobiliare

Nel 2023, in Europa, l’emissione di obbligazioni societarie legate ai fattori ESG è stata guidata, come sempre, dal settore delle utilities, con circa il 40% del totale (sebbene nel 2018 rappresentasse il 66%). I settori ad alta intensità di capitale come quello automobilistico e dei beni d’investimento hanno registrato notevoli aumenti nel peso delle obbligazioni ESG emesse, ma l’immobiliare ha perso terreno in modo significativo, attestandosi solo al 7% (8,6 miliardi di euro).

Ripartizione settoriale nel 2023

Ripartizione settoriale nel tempo

Il calo dell’immobiliare è il più impressionante perché storicamente era il settore che seguiva subito quello delle utilities. Basti pensare che nel 2018 era responsabile del 20% delle emissioni di obbligazioni ESG dell’UE. La diminuzione di emissioni del real estate è stata particolarmente evidente in Germania, dove lo scorso anno non è stata emessa alcuna nuova obbligazione immobiliare ESG. Tuttavia, anche nel caso specifico del settore immobiliare così come per il mercato complessivo, secondo Scope Ratings nel 2024 ci sarà un’importante ripresa. La società di rating azzarda addirittura una previsione di un aumento del 40% del fabbisogno di rifinanziamento obbligazionario da parte del settore immobiliare europeo tra il 2024 e il 2026.

Al contrario, il settore automobilistico ha registrato l’aumento più notevole delle emissioni di debito legate ai fattori ESG, superando il settore immobiliare e diventando nel 2023 il secondo settore più grande in termini assoluti (12%).

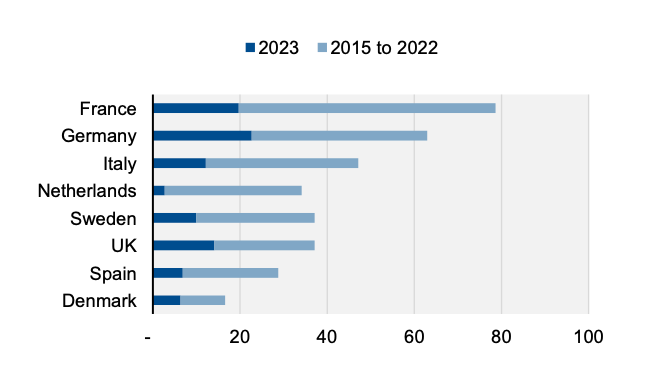

Le società tedesche e francesi dominano i volumi delle obbligazioni ESG in Europa

Nel 2023, l’emissione di obbligazioni legate ai criteri ESG non è stata uguale per tutti i paesi membri. Le aziende tedesche hanno preso il comando con oltre 20 miliardi di euro, seguite da quelle francesi che continuano ad avere il maggior ammontare cumulativo di obbligazioni ESG emesse dal 2015 (quasi 80 miliardi di euro). L’Italia, invece, detiene la quota più elevata di emissioni ESG rispetto al totale delle emissioni societarie, grazie al suo mix di emittenti di servizi di pubblica utilità ed immobiliari.

Obbligazioni ESG cumulative per area geografica dal 2015 (miliardi di euro)

Nuove obbligazioni ESG per area geografica nel 2023

Diffusione dei KPI e quali sono i più comuni

Infine, Scope Ratings analizza la diffusione dell’utilizzo dei KPI (indicatori chiave di performance) tra gli emittenti di obbligazioni ESG, rilevando che solo il 18% delle obbligazioni ESG per numero di emissioni ha riportato KPI nel 2023, contro il 25% nel 2022. Per quanto riguarda le tipologie di KPI più utilizzate dagli emittenti, dall’analisi emerge che le emissioni di gas serra rimangono di gran lunga il KPI primario, presente in oltre l’80% delle obbligazioni. Ciò non sorprende, conclude Scope Ratings, dato che le emissioni di gas serra sono rilevanti per la maggior parte dei settori. Tuttavia, la popolarità di questo KPI è legato anche all’obiettivo ambizioso dell’UE di raggiungere la neutralità climatica entro il 2050.

KPI più comuni tra le obbligazioni ESG