Mefop, società per lo sviluppo del Mercato dei Fondi Pensione fondata nel 1999 dal Ministero dell’Economia e delle Finanze, ha pubblicato la seconda edizione dell’Osservatorio sugli investimenti alternativi nei portafogli di casse di previdenza, fondi pensione e fondi sanitari. L’obiettivo del progetto è quello di evidenziare le dinamiche del mercato e i cambiamenti nei comportamenti degli investitori del welfare verso le classi di attivà non tradizionali che, come sottolinea Mefop nel Report, le politiche monetarie espansive degli ultimi anni hanno contribuito ad aumentare in modo significativo.

Alla seconda edizione dell’Osservatorio hanno partecipato 74 fondi pensione (16 in più rispetto alla prima edizione), 17 casse di previdenza (una in più rispetto all’anno scorso) e 15 fondi sanitari (tre in più rispetto alla prima edizione), per un totale di 106 enti e un patrimonio investito di circa 220 miliardi di euro.

Il mondo degli investitori del welfare è molto eterogeneo per finalità istituzionali oltreché per contesti normativi, regolamentari e fiscali differenziati. Pertanto, si sono verificati percorsi evolutivi diversificati, con assetti di governo, strutture organizzative e modelli d’investimento peculiari.

Tra le casse di previdenza, la categoria più estesa è quella delle prestazioni pensionistiche di base che, come si legge nel Report, essendo un’obbligazione di lungo periodo, sono molto compatibili con gli investimenti alternativi.

Rispetto alla prima edizione dell’Osservatorio, Mefop ha evidenziato un leggero aumento dei soggetti che hanno dichiarato di detenere asset alternativi in portafoglio, passando dal 50% al 50,9%.

Al momento detiene investimenti alternativi in portafoglio? Confronto 2020-2021

Come si vede nel grafico, per le casse di previdenza l’allocazione in asset alternativi è una prassi consolidata da tempo (il 100% prevede il ricorso a investimenti non tradizionali). Al contrario, l’interesse dei fondi sanitari per le asset class alternative rimane ancora poco rilevante.

La realtà dei fondi pensione, invece, è più articolata: pur essendo ancora minoranza, la percentuale di enti che ha dichiarato di detenere alternativi è cresciuta di due punti percentuali, passando dal 46,6% al 48,6%.

Indice

Sostenibilità degli investimenti alternativi

Un tema strategico nella definizione dei portafogli alternativi è la considerazione dei fattori di sostenibilità nella valutazione dei progetti finanziati e dei soggetti promotori. I profili Esg risultano fondamentali nelle scelte relative agli investimenti: il 68,5% degli intervistati (70,6% casse di previdenza e 69,4% fondi pensione) dichiara, infatti, di considerarli nella selezione degli investimenti alternativi, superando la prassi di applicazione dei criteri Esg esclusivamente alle asset class tradizionali.

In particolare, il dato relativo ai fondi pensione è aumentato di quasi 10 punti percentuali rispetto alla precedente indagine. Parte di questo incremento è giustificato dall’entrata di nuovi soggetti all’interno dell’analisi, ma è soprattutto il “grande fermento normativo in relazione al tema della sostenibilità” che ha determinato l’accelerazione della diffusione della considerazione dei fattori di sostenibilità.

Considerazione dei fattori di sostenibilità nella scelta degli investimenti alternativi

Ragioni contrarie agli investimenti alternativi

Mefop rileva che la principale ragione per il mancato investimento è rappresentata dall’esiguità del patrimonio (30,8%, +3 punti percentuali rispetto al 2020). Al secondo posto vi è la presenza di strutture di controllo inadeguate per tali tipologie di investimenti (21,2%, +7 punti percentuali rispetto al 2020). Pur rimanendo considerevole, rispetto alla prima edizione dell’Osservatorio perde rilevanza l’adeguata diversificazione del portafoglio (21,2%, -11 punti percentuali rispetto al 2020), che, si sottolinea nel Report, è già assicurata dalle classi di attivo tradizionali.

Se per i fondi pensione, però, prevale il tema delle scarse masse in gestione (31,6%), nel caso dei fondi sanitari è l’inadeguatezza delle strutture di controllo è la principale ragione (35,7%).

La regolamentazione, infatti, incide sulle scelte degli investitori istituzionali: “se nei fondi pensione la fase del controllo ha assunto sempre di più un ruolo centrale, nei fondi sanitari l’assenza di una normativa di sistema richiede una volontaria evoluzione organizzativa in tal senso”, si legge nell’Osservatorio.

Rispetto alle intenzioni future degli intervistati del Report, Mefop registra una sostanziale apertura nei confronti degli asset non tradizionali dato il 49,1% di chi dichiara di non detenere alternativi è pronto a valutare opportunità future. Tale atteggiamento di apertura, si riscontra soprattutto tra i fondi pensione (57,9%), ma anche tra i fondi sanitari (14,3%). Altro elemento positivo rilevato, inoltre è l’assenza di enti che in passato hanno detenuto investimenti alternativi ma che successivamente hanno optato per la loro esclusione dall’asset allocation strategica.

Tuttavia, Mefop sottolinea che c’è ancora una percentuale sostanziosa (38,5%) di enti che in passato non ha considerato le opportunità degli investimenti alternativi e che non intende cambiare atteggiamento in futuro. “Tenuto conto delle specificità settoriali, non sorprende che tale posizione risulti più radicata tra i fondi sanitari, per i quali la percentuale raggiunge il 78,6%”, si legge nel Report.

Quale di queste affermazioni rispecchia la tua posizione?

Ragioni favorevoli agli investimenti alternativi

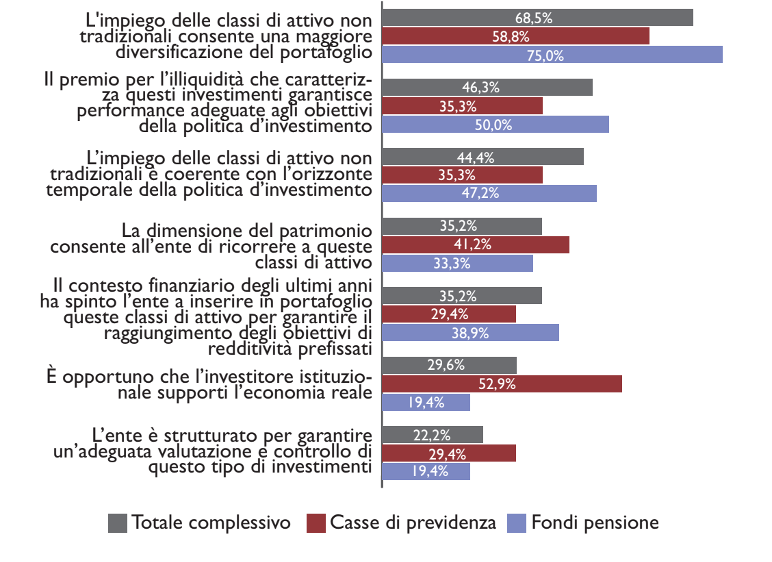

Secondo i dati dell’Osservatorio di Mefop, le risposte fornite dalle casse di previdenza e dai fondi pensione non riservano sorprese rispetto alla prima edizione. Le principali giustificazioni sono rappresentate, nell’ordine, dalla possibilità di aumentare la diversificazione del portafoglio (68,5%), dalla possibilità di trarre vantaggio dal premio per l’illiquidità al fine di raggiungere i target di redditività sottostanti le prestazioni da erogare (46,3%) e dalla coerenza degli investimenti non tradizionali con l’orizzonte di lungo periododegli investitori previdenziali (44,4%).

In particolare, i dati evidenziano come la perdurante presenza di bassi tassi di interesse abbia rappresentato una spinta importante all’inclusione delle classi di attivo non tradizionali nei portafogli in particolare per gli schemi di previdenza complementare (38,9%). Nel Report si sottolinea inoltre l’importanza attribuita dalle casse di previdenza al tema del supporto alle attività economiche domestiche (52,9%).

Per quali ragioni detiene investimenti alternativi?

Nell’80,6% dei fondi pensione l’investimento negli asset alternativi riguarda soltanto uno o alcuni dei comparti in cui si articola l’offerta per gli aderenti; nel 68,0% dei casi, inoltre, l’investimento è allocato nei comparti a più elevato grado di rischio (bilanciati e azionari).

Rispetto alla prima edizione dell’Osservatorio, inoltre, Mefop segnala la presenza di investimenti alternativi anche nei comparti garantiti (4,2%). Alcuni schemi pensionistici, infatti, hanno visto nell’inclusione delle asset class illiquide uno degli strumenti per gestire le problematiche sottostanti all’erogazione della garanzia.

Distribuzione dei comparti dei fondi pensione che detengono investimenti alternativi

Nel complesso, il principale investimento alternativo riscontrato è costituito dagli immobili che rappresentano il 13,9% del patrimonio considerato. Tali investimenti sono allocati per la gran parte in fondi alternativi immobiliari (11,5%) e in misura più contenuta in immobili detenuti direttamente (2,4%).