C’è sempre più consapevolezza suo ruolo delle banche nel sostenere la transizione verso un’economia sostenibile. E anche i vertici degli istituti di credito condividono l’importanza del proprio ruolo. L’88% dei decision makers degli istituti bancari concordano che dirottare i capitali dai soggetti che svolgono attività inquinanti per l’ambiente sia fondamentale per affrontare la crisi climatica. Il dato emerge dal report “Raising the standard: How banks can improve the quality of climate-risk financial reporting” realizzato dallo studio legale internazionale DLA Piper per approfondire lo stato dell’informativa finanziaria sul rischio climatico.

Nell’indagine sono stati intervistati 700 senior bankers di Regno Unito, Francia, Germania, Italia e Paesi Bassi in merito ai loro progetti per migliorare l’informativa sul rischio climatico nel 2022 e negli anni successivi, in merito alle sfide che affrontano per raggiungere questo obiettivo e per comprendere se le questioni legate al clima sono o meno prioritarie all’interno del loro business.

Con riguardo alla possibilità di influenzare positivamente il cambiamento in relazione alle tematiche ESG, i senior banker hanno concordato che le leve chiave a loro disposizione sono rappresentate da:

- Sanzioni finanziarie: il 92% degli intervistati concorda sul fatto che colpire le aziende con sanzioni, commissioni o con altre rilevanti misure di carattere economico sia il modo migliore per gestire i clienti il cui profilo di rischio climatico genera un’esposizione significativa per il relativo istituto finanziario;

- Dirottare il capitale: quasi nove senior bankers su dieci (88%) concordano sul fatto che dirottare i capitali

dalle imprese e dalle attività che inquinano l’ambiente sia un metodo efficace per contrastare il cambiamento

climatico. - Miglioramento della rendicontazione: il 90% degli intervistati ritiene che un miglioramento significativo delle pratiche di rendicontazione dei rischi climatici da parte degli istituti finanziari potrebbe avere un notevole impatto sugli sforzi globali per ridurre i cambiamenti climatici.

Una migliore divulgazione rappresenta un elemento chiave

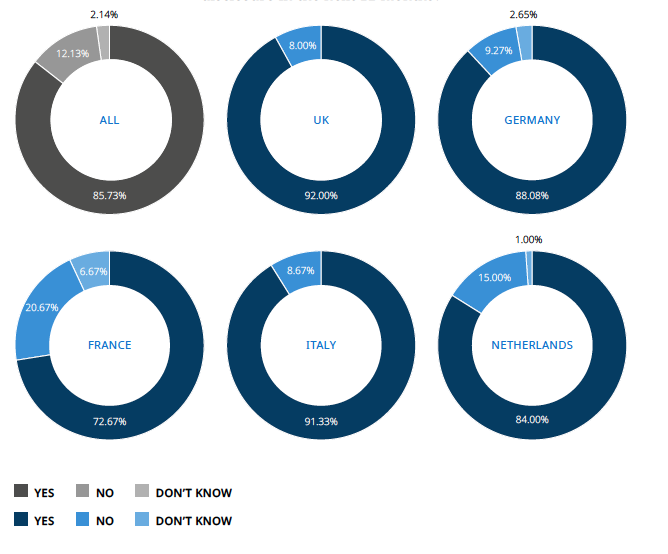

Più di quattro senior bankers su cinque (86%) affermano che il proprio istituto bancario sta pianificando nel 2022 di investire nel miglioramento dell’informativa finanziaria sul clima, alla luce dell’importanza che riveste la ormai continua discussione in merito ai temi ESG per le società finanziarie. Tuttavia, nonostante tale volontà, è chiaro che permangono alcuni ostacoli per le società finanziarie, attualmente frenate dalla mancanza di dati accurati e affidabili.

Intende investire nel miglioramento dell’informativa finanziaria sul clima nei prossimi 12 mesi?

Più di un terzo degli intervistati ha indicato che la qualità dei dati disponibili (36%), l’affidabilità dei dati provenienti da terzi (36%) e l’accessibilità ai dati dei clienti (34%) rappresentano i maggiori ostacoli per una migliore informativa finanziaria sul clima. Una percentuale significativa (32%) di banche ha dichiarato di essere preoccupata in relazione ad un potenziale doppio conteggio, che potrebbe portare ad un calcolo errato del rischio, mentre il 31% ha affermato di essere incerto sulla metodologia di calcolo del rischio, il che potrebbe essere attribuito alla mancanza di risorse, di competenze o di strumenti dedicati all’analisi del medesimo rischio.

Quali sono i maggiori impedimenti al miglioramento dell’informativa finanziaria sul clima?

Sebbene si tratti di un impegno significativo per tutte le banche, è chiaro che alcune di queste sono più preparate di altre. Alcuni istituti finanziari hanno divulgato in maniera volontaria un’informativa sulle tematiche relative al clima per diversi anni, il che può significare che il passaggio ad un reporting obbligatorio potrebbe risultare meno problematico per tali banche. Anche le dimensioni dell’istituto finanziario influiscono sul livello di dettaglio dell’informativa sul clima resa. Le banche che dispongono di grandi dipartimenti di compliance possono aver già investito nella formazione e nei presidi necessari e possono pertanto già disporre di dati solidi e trasparenti per l’analisi di tale rischio.

Garantire dati accurati e affidabili è un altro aspetto di fondamentale importanza per affrontare il rischio di greenwashing nel settore: gli intervistati hanno evidenziato come (i) il miglioramento delle competenze tecniche degli stakeholders e dei consulenti interni e (ii) il miglioramento dei dati sui quali si basano le informative, siano i due strumenti fondamentali per contribuire a ridurre al minimo le difficoltà relative al greenwashing.

“Le banche devono svolgere un ruolo cruciale nella lotta al cambiamento climatico. Aumentando i flussi finanziari verso iniziative a basse emissioni di carbonio e riducendo al contempo i flussi verso attività meno sostenibili, le banche potranno migliorare la velocità e l’efficacia degli interventi a favore del clima.

Il cambiamento climatico rappresenta un rischio concreto per la stabilità finanziaria globale e le imprese finanziarie devono agire per arginare la crisi, dato che i costi materiali per imprese, comunità e individui derivanti dai cambiamenti climatici continuano ad aumentare.

Non mancano le strutture finanziarie per raggiungere tutti questi obiettivi ed al contempo far si che l’attività bancaria e delle imprese sia profittevole, questo è il vero goal del futuro”, ha dichiarato Luciano Morello, Partner di DLA Piper e responsabile del dipartimento Finance, Projects & Restructuring in Italia.

La legislazione frena le banche?

Una delle sfide principali che le banche si trovano ad affrontare è l’attuale mancanza di un accordo in relazione a metriche e misure standard per la valutazione e il confronto del rischio climatico e della relativa informativa, e il cambiamento non sembra essere all’orizzonte.

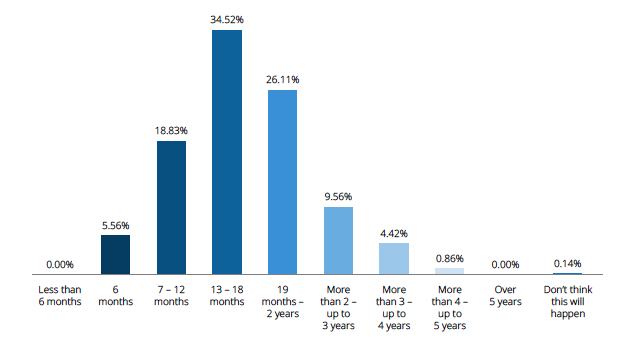

La maggior parte degli intervistati si è detta scettica sul fatto che questi cambiamenti possano avvenire già nel 2022; il 76% stima che ci vorrà più di un anno prima che il mercato definisca e concordi metriche uniformi, dati e strumenti affidabili e specifici per la valutazione e l’informativa relativa al rischio climatico. Il 15% degli intervistati è ancora più pessimista, prevedendo che ci vorranno più di due anni per realizzare queste misure.

Quanto crede ci vorrà per creare metriche standardizzate e dati affidabili per l’informativa finanziaria sul clima?

A livello legislativo, invece, ci si chiede se i sistemi attuali stiano funzionando: l’84% degli intervistati concorda sulla necessità di rendere obbligatoria la divulgazione raccomandata dalla Task Force for Climate-Related Disclosures (TCFD). Il 76% degli intervistati concorda sul fatto che un obbligo di divulgazione potrebbe essere controproducente se si vuole incoraggiare un’informativa finanziaria sul clima che vada oltre gli standard di conformità, incoraggiando una corsa al rispetto degli standard piuttosto che al superamento dei loro limiti.