Di giovane età, autonomi rispetto ai business operativi e con forti competenze finanziarie pur se ancora a guida famigliare: è il profilo dei Single Family Office italiani secondo la ricerca “La trasformazione del Family Office”, condotta dalla School of Management del Politecnico di Milano e dal Centro sul Family Business Management della Libera Università di Bolzano, che evidenzia come queste strutture siano vicine ad alcune tipologie di investimenti, come qualli in private equity effettuati dal 90% dei family office, mentre stiano solo ora iniziando a considerare la sostenibilità nelle logiche di investimento. Per il momento solo il 59,1% incorpora criteri ESG nel processo di analisi, ma in maniera saltuaria e discrezionale.

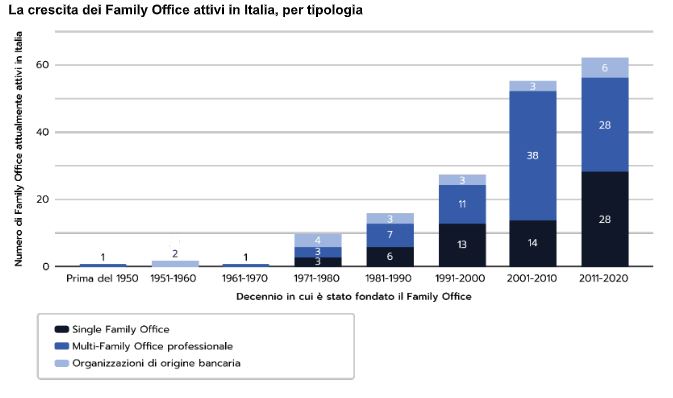

I Family Office – società che forniscono servizi di gestione del patrimonio a una (single- family) o più (multi-family) famiglie imprenditoriali – in Italia sono un fenomeno relativamente recente e in crescita: dei 178 censiti dallo studio, quasi tre quarti sono stati fondati negli ultimi vent’anni. L’ultimo decennio è stato dominato dalla nascita di nuovi Single Family Office, oltre la metà dei quali presentano un coinvolgimento di due o più generazioni della famiglia di riferimento.

“Il nostro progetto di ricerca risponde alla crescente domanda di conoscenza delle caratteristiche distintive e dei comportamenti delle famiglie imprenditoriali italiane, e combina l’attività scientifica di raccolta e analisi dei dati per definire una mappatura certa dei Family Office con le evidenze empiriche derivate dal questionario e dalle interviste che abbiamo somministrato a tutti i soggetti censiti, la cui collaborazione è stata determinante per giungere a risultati significativi”, spiega Josip Kotlar della School of Management del Politecnico di Milano, responsabile dello studio insieme ad Alfredo De Massis della Libera Università di Bolzano. Qual è il ruolo dei Family Office in Italia e come sta cambiando? Quali sono le nuove sfide e come vengono affrontate? “Crediamo che una maggiore consapevolezza delle opportunità e dei rischi e una gestione del patrimonio lungimirante, professionale e condivisa possano portare al mantenimento dell’unità e della continuità della famiglia, mitigando i conflitti ed evitando la dispersione del capitale, umano e socioemotivo oltre che finanziario, dell’imprenditoria italiana”, aggiunge De Massis.

Indice

La popolazione dei Family Office in Italia

Il fenomeno dei Family Office in Italia ha registrato un’evidente accelerazione dal 2000. Si pensi che più di 100 dei 169 Family Office attivi in Italia (oltre ai 9 che operano all’estero) sono stati fondati nell’ultimo ventennio, 61 solo dal 2011. Oltre il 64% di essi ha sede in Lombardia, il 12% in Veneto e il 9% in Piemonte, seguono il Lazio (5,9%) e l’Emilia Romagna (4,7%). Le forme societarie adottate sono principalmente due, Società a responsabilità limitata (57%) e Società per azioni (40%). La popolazione censita include sia Family Office costituiti ex novo, sia organizzazioni fondate nel passato (14 sono nate prima del 1981) che sono divenute Family Office tramite l’ampliamento progressivo del portafoglio di attività e competenze.

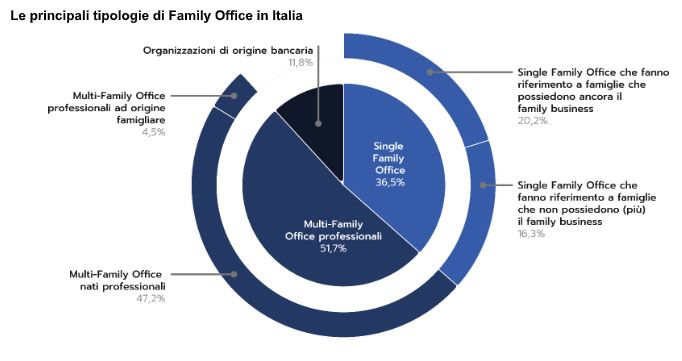

La tipologia più “tradizionale” è il Single Family Office (37% del totale), struttura controllata da una sola famiglia che è anche la destinataria delle attività e che nel 52,2% dei casi detiene ancora un’impresa; il 28,5% dei Single Family Office si rapporta con il Consiglio di famiglia e il 57,9% è multigenerazionale, cioè di proprietà di due o più generazioni di imprenditori. La forma più diffusa però (51,7%) è il Multi-Family Office professionale, struttura formalmente indipendente, aperta al mercato, che raggruppa professionisti per servizi di consulenza e gestione del patrimonio a più famiglie (8 sono l’evoluzione di Single Family Office che hanno aumentato la base clienti). Infine, ci sono le organizzazioni di origine bancaria (11,8%) che offrono soluzioni di private banking evoluto e/o di wealth management così personalizzati da risultare simili a quelle dei Multi-Family Office.

Family Office italiani sono fortemente orientati ad accrescere il proprio organico: il 75% ha confermato di volersi ampliare nei prossimi tre anni, ma tra chi non lo farà oltre il 70% considera la collaborazione con attori esterni (outsourcing) una valida alternativa all’assunzione di nuovi professionisti. I canali di reclutamento attualmente più utilizzati sono le referenze e il passa parola da parte di altri professionisti dello stesso network. Più di due terzi (68%) dei Family Office intervistati hanno team interni strutturati e il 40,9%, per lo più Family Office professionali, raggruppa tra i 10 e i 20 professionisti: circa il 30%, in particolare i Single Family Office e le organizzazioni di origine bancaria, non vanno oltre i 10, mentre solo il 10,6% supera i 30.

Le aree di competenza dei team dedicati (in genere tra i 2 e i 4) sono l’asset management e la gestione dei portafogli finanziari, ma c’è una crescente richiesta di servizi integrati in termini di pianificazione patrimoniale intergenerazionale. Infatti, le ragioni che portano una famiglia a decidere di costituire o di affidarsi a un Family Office sono sostanzialmente: preservare il patrimonio socioemotivo della famiglia, come l’identità e la storia imprenditoriale e lo sviluppo di una dinastia famigliare, e accedere a competenze chiave necessarie alla continuità e alla crescita del capitale, e a gestirne la complessità. Non a caso il Family Office italiano è “finanza-centrico”, con un elevato grado di internalizzazione delle attività di natura finanziaria e del controllo contabile, mentre per gli altri servizi si affida all’outsourcing. Il comune denominatore sono le attività “core”, legate a definizione dell’asset allocation, monitoraggio degli investimenti, account aggregation e supporto nel passaggio generazionale.

Private equity, crescono gli investimenti in capitali privati da parte dei Family Office italiani

Nonostante il Family Office italiano non sia tradizionalmente un investitore frequente di private equity e venture capital, dal 2015 ben il 90% di essi ha approcciato questo tipo di investimenti, con una netta prevalenza dello strumento club deal (utilizzato dall’86,2%) seguito dal co-investimento (78,5%), dall’investimento diretto (73,8%) e da quello indiretto (il fund investing, 61,5%). Nei prossimi 12 mesi, circa il 64% dei Family Office prevede di effettuare tra 1 e 5 investimenti in questo ambito, e poco più del 15% ne ha pianificati oltre 6, mentre il 20% non ne farà, forse per l’incertezza legata al Covid. La decisione di puntare sul private equity viene presa soprattutto in base alla presenza di competenze avanzate e, per i Single Family Office, alla scalabilità del modello di business, a prodotti/servizi già testati sul mercato e a obiettivi espliciti di impatto sociale ed ambientale, che invece in Italia non costituiscono ancora un aspetto trainante.

Anche l’attività filantropica risulta spesso bloccata dalla bassa trasparenza dell’utilizzo dei fondi: mentre l’attenzione all’impatto sociale e ambientale degli investimenti o alla filantropia stanno influenzando in modo rilevante le strategie finanziarie in tutto il mondo, in Italia gli indicatori ESG (Environmental, Social and Governance) sono utilizzati in maniera discrezionale e saltuaria dal 59,1% dei Family Office, a fronte del 13,6% che non li considera affatto, e solo il 25% ha un approccio che si può definire almeno vagamente strutturato in termini di integrazione di tali obiettivi nel processo di investimento e di misurazione dell’impatto. Ciò è dovuto spesso al coinvolgimento di generazioni più giovani di imprenditori, sensibili ai temi di responsabilità sociale nella finanza.

Opportunità e barriere alla digitalizzazione dei Family Office

La trasformazione dei Family Office passa anche attraverso l’adozione delle tecnologie digitali, i cui principali vantaggi sono la possibilità di avere un monitoraggio più costante e preciso della performance dei portafogli (finanziari e non) delle famiglie, un controllo più efficace dei costi e dei rendimenti, maggiore precisione nelle attività di rendicontazione e book-keeping. Infatti, ben il 92,8% dei Family Office possiede una piattaforma gestionale (nel 49,3% dei casi sviluppata internamente) utilizzata prevalentemente per il monitoraggio dei portafogli finanziari (81,7% degli intervistati) e la reportistica del patrimonio multi-asset, attività tanto delicate quanto costose specialmente per le famiglie multigenerazionali.

Si nota inoltre una sempre maggiore personalizzazione dei servizi digitali, che rispondono alle nuove esigenze perché abilitano modalità più efficaci di gestione dei dati, aprono la strada a ulteriori canali di comunicazione, consentono un efficientamento delle attività: integrare in un’unica soluzione software i flussi di dati provenienti sia dalla famiglia che dai provider (acquisizione dei flussi e data aggregation) è considerato un elemento cruciale. Tuttavia, la mancanza di privacy tra Family Office e famiglia e l’esposizione a rischi di attacchi alla rete informatica preoccupano e ostacolano il processo. Sistemi di cybersecurity avanzati e adattivi avranno quindi un ruolo molto importante per evitare furti di dati, che metterebbero in grave pericolo la continuità del patrimonio famigliare attraverso le generazioni.